打印

字体大小

全球著名的3G资本工以94.2亿美元收购美国鞋业公司斯凯奇,斯凯奇是SKECHERS的音译,品牌名字的灵感来自美国南加州俚语,意为“坐不住的年轻人”,中国也是斯凯奇在美国市场之外的最大单一国家市场,2007年与香港联泰成立合资公司后成功。

此次并购交易给斯凯奇股东提供了两种选择:每股63美元的全现金收购(较上周五收盘价溢价近30%),或每股57美元现金加上私有化后母公司的部分股权——这种让普通股东保留股权的做法在私有化交易中并不常见,这一交易方式彰显了3G资本对斯凯奇未来实现长期增长的信心。

整个并购交易预计将于2025年第三季度完成。交易资金将由3G资本出资的现金以及摩根大通银行承诺的债务融资共同提供。94.2亿美元的股权价值相当于每股63美元的价格,而斯凯奇的市值约为74亿美元,去年营收达90亿美元。

纽约早盘交易中,斯凯奇的股价于周一上午9:06上涨25%。今年迄今为止,它的股价已下跌28%。

上个月,斯凯奇刚刚撤回了对于全年业绩预期,理由是“全球贸易政策导致的宏观经济不确定性”。美国总统特朗普的贸易战已经对越南和中国等制造业中心产生了影响,而斯凯奇品牌很大一部分鞋子都在这些制造中心生产的,目前它正在调整价格并与供应商合作以降低成本。

3G资本联合创始人兼联席管理合伙人Alex Behring和联席管理合伙人Daniel Schwartz 表示:“我们非常高兴能与斯凯奇合作,并期待与罗伯特这样才华横溢的企业家以及斯凯奇团队携手共进。斯凯奇是一个标志性的、由创始人领导的品牌,在创造力和创新方面拥有卓越的业绩。我们非常钦佩这支团队所打造的业务,并期待支持公司开启新的篇章。3G资本的团队旨在与像斯凯奇这样的公司合作。 ”

斯凯奇难题与中国市场

在斯凯奇上周五发布的证券文件显示,“特朗普政府的关税政策对它的业务运营构成重大风险,可能导致利润率下降、鞋价上涨和消费者需求减少。”

在上月底公布的一季度财报中,尽管斯凯奇实现了24.1亿美元的创纪录销售额,但该公司已撤回全年业绩预测,并将其归咎于“全球贸易政策导致的宏观经济不确定性”。

上周,斯凯奇还与美国主要鞋业公司一起签署了一封致美国总统的信,呼吁将鞋类产品从“对等关税”中豁免。这封信警告说,美国鞋类零售商面临“生存威胁”,将不得不承担“超过150%至近220%的关税”。信中还提到,零售商已被迫暂停订单,“美国消费者的库存可能很快就会不足”。

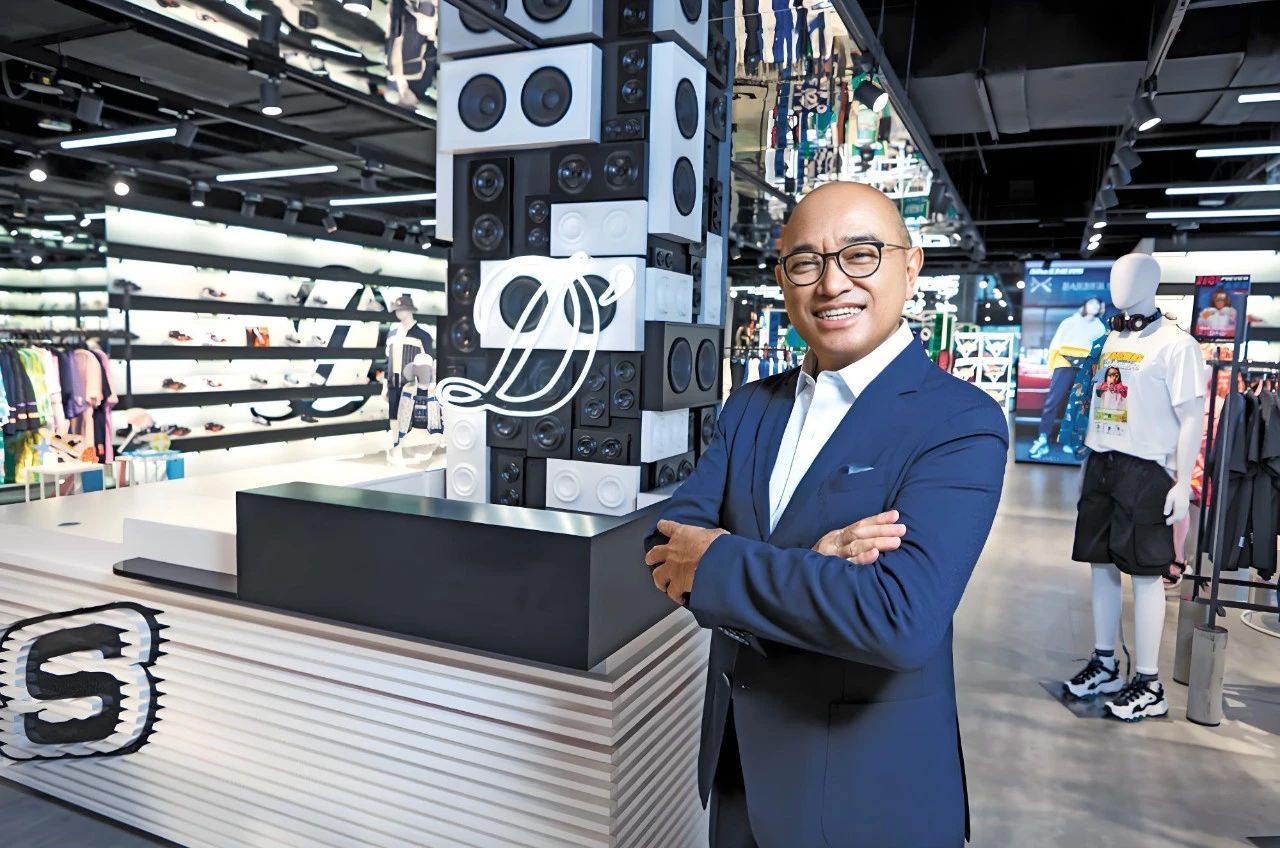

2007年,陈伟利正式将斯凯奇引入中国市场,一手推动了斯凯奇与联泰成立合资公司,共同发展该品牌的中国业务。随后,他力主将业务版图从中国扩大至亚洲其他市场,包括新加坡、马来西亚、泰国、韩国等地,逐步开拓零售版图。

据斯凯奇此前发布的2023年第三季度财报显示,斯凯奇第三季度销售额达20.2亿美元,较同期增长7.8%,创历史同期最佳纪录,毛利率增长至52.9%。其中,中国市场增长18%。

“今年斯凯奇在中国开了超过700家门店,明年初步的规划是600至700家,目前斯凯奇85%的产品均来自中国。”陈伟利表示,斯凯奇与经销商合作以“品牌管理+渠道拓展”的模式,深耕全国一线至六线城市,拥有近3000家线下销售网点,还建立了完善的新零售渠道。

在联泰的努力下,斯凯奇已成为国内运动休闲服饰三大国际品牌之一,拥有超过150家“超级大店Super Store”,并在30个省份拥有近3000家零售店铺。斯凯奇重视发展电商业务,在天猫开设的四大官方旗舰店表现优异,在行业排行中均名列前茅,并连续多年夺得天猫“双十一”户外运动品牌销量排行榜前十名。

彪悍的3G资本

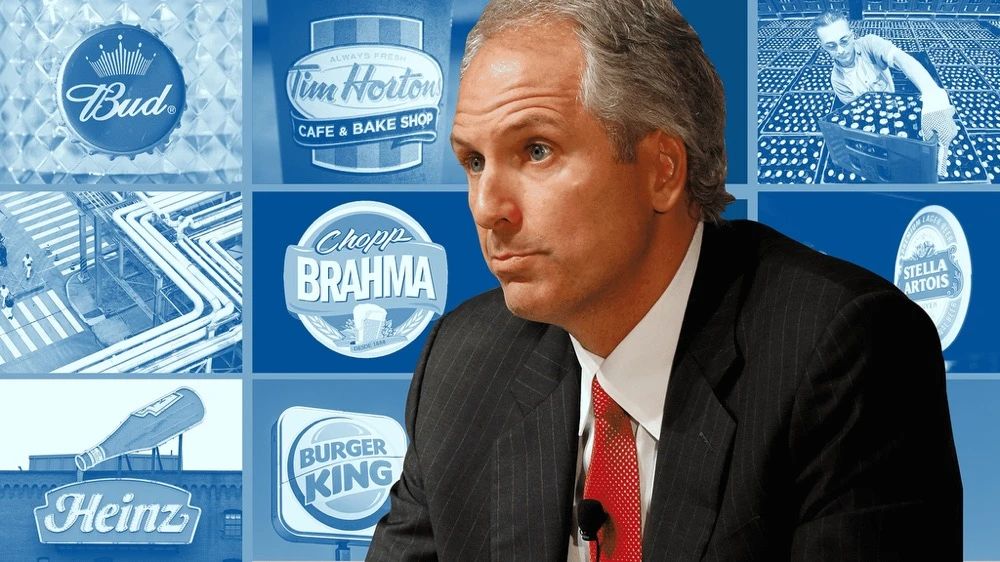

这一风格也与3G资本的核心人物如出一辙。亚历山大·贝林(Alexandre Behring)常和3G资本的其他三位亿万富豪结伴去巴哈马群岛或北卡罗来纳州海岸的Frying Pan Shoals浅滩等地(盛产石斑鱼、鲷鱼和鲭鱼等大型鱼类)捕鱼,这是他最喜欢的消遣之一。

这一爱好充满原始色彩。捕鱼人手持捕鱼枪,潜入海中猎杀猎物。他们必须明智地使用武器,如果操作得当,扣动扳机就能射出鱼叉,造成致命一击。

贝林说:“你必须保持冷静,具备适应能力,才能在一条独特的鱼游过时,从许多普通的小鱼中一眼把它辨别出来。”

2007年,他在巴西用鱼叉刺中了一条62磅重的鲯鳅,保持了世界纪录。“它不会长时间停留,所以你必须果断决定并快速射击。”

这也是57岁的贝林作为3G资本联合管理合伙人在投资生涯中秉承的理念。

3G资本大部分都来自于合伙人的自有资金,这源自于他们在巴西投资银行业积累的财富。甚至,对外募资也仅向全球极其少数的顶级家族开放,例如沃伦·巴菲特(Warren Buffett)和华尔街大佬比尔·阿克曼(Bill Ackman)等人。即使当前持有的股息不断增加,3G资本也不急于退出业务或进行新的收购,它的耐心与定力都在业内令人尊敬。

3G资本的第一笔也是最成功的一笔平台型投资,是在2010年以略高于10亿美元的股本金额收购了汉堡王,这让它在投资圈声名鹊起,奠定了江湖地位。

目前,3G资本对汉堡王的投资已增值28倍(包括股息),获得了200亿美元的收益(包括这些年的部分已实现收益)。汉堡王如今已更名为餐饮品牌国际公司(Restaurant Brands International,下称RBI),3G资本剩余27%的股份价值约90亿美元。

3G资本擅长多数股权的控股型收购模式,随后它与巴菲特的伯克希尔·哈撒韦公司合作以450亿美元合并亨氏和卡夫这两大食品巨头的交易,这一过程并不容易。不过到去年退出卡夫亨氏时,它仍然获得了正向收益。

最近的一次收购案发生在2022年2月,它以71亿美元收购了荷兰百叶窗和窗饰制造商亨特道格拉斯(Hunter Douglas)的控股权。这笔交易将带来另一笔意外之财。贝林说,3G资本已经拒绝了一个估值“介于两倍和三倍之间,更接近三倍”的少数股权收购要约。

“这是你见过的最集中的投资方式了。我们的投入很大,我们身边的合作伙伴投入也很大,”贝林说。“当事情进展顺利时,好在大多数时候都挺顺利,我们赚到的钱是他们投资的好几倍。当然,偶尔也有不顺利的时候,但即使是这样,我们也不能亏钱。”

3G资本于2004年由贝林与豪尔赫·保罗·雷曼、卡洛斯·“贝托”·斯库彼拉(Carlos “Beto” Sicupira)和马赛尔·赫尔曼·特莱斯(Marcel Herrmann Telles)共同创立,目前他们的财富总额估计达430亿美元。

毫无疑问,3G资本十分清楚他们的能力与狩猎半径,它总是关注在全球消费品领域,并用“极其冷静的耐心”寻找下一个大型收购目标,并在收购后从不会“快进快出”。换句话说,该公司从来对潜在目标、持有时间之类的问题守口如瓶。

“我认为我们不会偏离多年来采用的方法,”3G资本联合管理合伙人贝林表示。“找到一个有潜力的公司,建立所有权团队和文化,在短期内提升效率,在中期内实现有机增长,并通过并购在中长期实现更大增长。”

此次并购交易给斯凯奇股东提供了两种选择:每股63美元的全现金收购(较上周五收盘价溢价近30%),或每股57美元现金加上私有化后母公司的部分股权——这种让普通股东保留股权的做法在私有化交易中并不常见,这一交易方式彰显了3G资本对斯凯奇未来实现长期增长的信心。

整个并购交易预计将于2025年第三季度完成。交易资金将由3G资本出资的现金以及摩根大通银行承诺的债务融资共同提供。94.2亿美元的股权价值相当于每股63美元的价格,而斯凯奇的市值约为74亿美元,去年营收达90亿美元。

纽约早盘交易中,斯凯奇的股价于周一上午9:06上涨25%。今年迄今为止,它的股价已下跌28%。

上个月,斯凯奇刚刚撤回了对于全年业绩预期,理由是“全球贸易政策导致的宏观经济不确定性”。美国总统特朗普的贸易战已经对越南和中国等制造业中心产生了影响,而斯凯奇品牌很大一部分鞋子都在这些制造中心生产的,目前它正在调整价格并与供应商合作以降低成本。

3G资本联合创始人兼联席管理合伙人Alex Behring和联席管理合伙人Daniel Schwartz 表示:“我们非常高兴能与斯凯奇合作,并期待与罗伯特这样才华横溢的企业家以及斯凯奇团队携手共进。斯凯奇是一个标志性的、由创始人领导的品牌,在创造力和创新方面拥有卓越的业绩。我们非常钦佩这支团队所打造的业务,并期待支持公司开启新的篇章。3G资本的团队旨在与像斯凯奇这样的公司合作。 ”

斯凯奇难题与中国市场

在斯凯奇上周五发布的证券文件显示,“特朗普政府的关税政策对它的业务运营构成重大风险,可能导致利润率下降、鞋价上涨和消费者需求减少。”

在上月底公布的一季度财报中,尽管斯凯奇实现了24.1亿美元的创纪录销售额,但该公司已撤回全年业绩预测,并将其归咎于“全球贸易政策导致的宏观经济不确定性”。

上周,斯凯奇还与美国主要鞋业公司一起签署了一封致美国总统的信,呼吁将鞋类产品从“对等关税”中豁免。这封信警告说,美国鞋类零售商面临“生存威胁”,将不得不承担“超过150%至近220%的关税”。信中还提到,零售商已被迫暂停订单,“美国消费者的库存可能很快就会不足”。

2007年,陈伟利正式将斯凯奇引入中国市场,一手推动了斯凯奇与联泰成立合资公司,共同发展该品牌的中国业务。随后,他力主将业务版图从中国扩大至亚洲其他市场,包括新加坡、马来西亚、泰国、韩国等地,逐步开拓零售版图。

据斯凯奇此前发布的2023年第三季度财报显示,斯凯奇第三季度销售额达20.2亿美元,较同期增长7.8%,创历史同期最佳纪录,毛利率增长至52.9%。其中,中国市场增长18%。

“今年斯凯奇在中国开了超过700家门店,明年初步的规划是600至700家,目前斯凯奇85%的产品均来自中国。”陈伟利表示,斯凯奇与经销商合作以“品牌管理+渠道拓展”的模式,深耕全国一线至六线城市,拥有近3000家线下销售网点,还建立了完善的新零售渠道。

在联泰的努力下,斯凯奇已成为国内运动休闲服饰三大国际品牌之一,拥有超过150家“超级大店Super Store”,并在30个省份拥有近3000家零售店铺。斯凯奇重视发展电商业务,在天猫开设的四大官方旗舰店表现优异,在行业排行中均名列前茅,并连续多年夺得天猫“双十一”户外运动品牌销量排行榜前十名。

彪悍的3G资本

这一风格也与3G资本的核心人物如出一辙。亚历山大·贝林(Alexandre Behring)常和3G资本的其他三位亿万富豪结伴去巴哈马群岛或北卡罗来纳州海岸的Frying Pan Shoals浅滩等地(盛产石斑鱼、鲷鱼和鲭鱼等大型鱼类)捕鱼,这是他最喜欢的消遣之一。

这一爱好充满原始色彩。捕鱼人手持捕鱼枪,潜入海中猎杀猎物。他们必须明智地使用武器,如果操作得当,扣动扳机就能射出鱼叉,造成致命一击。

贝林说:“你必须保持冷静,具备适应能力,才能在一条独特的鱼游过时,从许多普通的小鱼中一眼把它辨别出来。”

2007年,他在巴西用鱼叉刺中了一条62磅重的鲯鳅,保持了世界纪录。“它不会长时间停留,所以你必须果断决定并快速射击。”

这也是57岁的贝林作为3G资本联合管理合伙人在投资生涯中秉承的理念。

3G资本大部分都来自于合伙人的自有资金,这源自于他们在巴西投资银行业积累的财富。甚至,对外募资也仅向全球极其少数的顶级家族开放,例如沃伦·巴菲特(Warren Buffett)和华尔街大佬比尔·阿克曼(Bill Ackman)等人。即使当前持有的股息不断增加,3G资本也不急于退出业务或进行新的收购,它的耐心与定力都在业内令人尊敬。

3G资本的第一笔也是最成功的一笔平台型投资,是在2010年以略高于10亿美元的股本金额收购了汉堡王,这让它在投资圈声名鹊起,奠定了江湖地位。

目前,3G资本对汉堡王的投资已增值28倍(包括股息),获得了200亿美元的收益(包括这些年的部分已实现收益)。汉堡王如今已更名为餐饮品牌国际公司(Restaurant Brands International,下称RBI),3G资本剩余27%的股份价值约90亿美元。

3G资本擅长多数股权的控股型收购模式,随后它与巴菲特的伯克希尔·哈撒韦公司合作以450亿美元合并亨氏和卡夫这两大食品巨头的交易,这一过程并不容易。不过到去年退出卡夫亨氏时,它仍然获得了正向收益。

最近的一次收购案发生在2022年2月,它以71亿美元收购了荷兰百叶窗和窗饰制造商亨特道格拉斯(Hunter Douglas)的控股权。这笔交易将带来另一笔意外之财。贝林说,3G资本已经拒绝了一个估值“介于两倍和三倍之间,更接近三倍”的少数股权收购要约。

“这是你见过的最集中的投资方式了。我们的投入很大,我们身边的合作伙伴投入也很大,”贝林说。“当事情进展顺利时,好在大多数时候都挺顺利,我们赚到的钱是他们投资的好几倍。当然,偶尔也有不顺利的时候,但即使是这样,我们也不能亏钱。”

3G资本于2004年由贝林与豪尔赫·保罗·雷曼、卡洛斯·“贝托”·斯库彼拉(Carlos “Beto” Sicupira)和马赛尔·赫尔曼·特莱斯(Marcel Herrmann Telles)共同创立,目前他们的财富总额估计达430亿美元。

毫无疑问,3G资本十分清楚他们的能力与狩猎半径,它总是关注在全球消费品领域,并用“极其冷静的耐心”寻找下一个大型收购目标,并在收购后从不会“快进快出”。换句话说,该公司从来对潜在目标、持有时间之类的问题守口如瓶。

“我认为我们不会偏离多年来采用的方法,”3G资本联合管理合伙人贝林表示。“找到一个有潜力的公司,建立所有权团队和文化,在短期内提升效率,在中期内实现有机增长,并通过并购在中长期实现更大增长。”

撰文:Anso

Copyright © 2024 FN团队版权所有,严禁转载.

标签 :

独家